家を買うときの保険は?

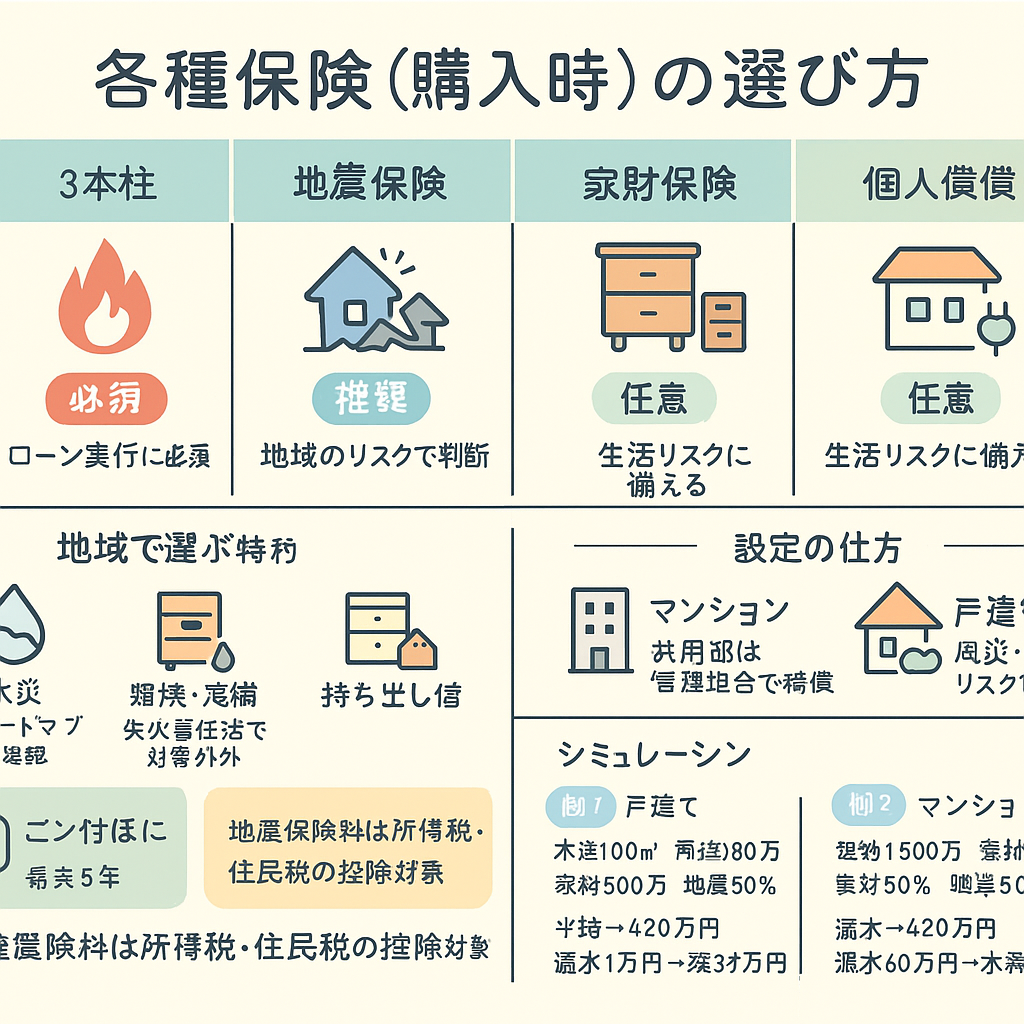

住宅購入では、火災保険(建物)がローン実行の必須条件になることが一般的です。加えて、地震に備える地震保険、持ち物を守る家財保険、生活リスクに備える個人賠償責任などを、住まい・立地・家族構成に合わせて選びます。補償は「建物」「家財」「責任」の3軸で考えると迷いません。

火災は必須。地震・水害・破損は地域と暮らしに合わせて最適化

1) まず押さえる基本

火災保険(建物):火災のほか、落雷・破裂爆発・風災・水災・水漏れ・盗難・破損汚損などを、プランに応じてカバー。

補償額は**再調達価額(同等の家を建て直す費用)**で設定するのが一般的。

マンションは**専有部分(内装・設備)**を対象にし、共用部は管理組合の保険がカバーします。

地震保険(火災保険に付帯):地震・噴火・津波による建物・家財の損害を補償。保険金額は火災保険の一定割合(一般に30〜50%)の範囲で設定し、損害の区分(全損・大半損・半損・一部損)に応じて所定額が支払われます。

注意:地震が原因の火災は地震保険がないと原則支払われません。

家財保険:家具・家電・衣類・食器など持ち物を補償。戸建よりも高層マンションでニーズが高い傾向。世帯人数と持ち物の量で金額を決めます。

2) 生活・地域で決める特約の優先度

水災補償:河川・内水氾濫・高潮のリスクがある地域では優先。ハザードマップで要否を判断。

破損・汚損:子ども・ペット・来客が多い家庭では“うっかり壊した”系の小さな事故に効きます。

類焼損害特約:日本の「失火責任法」では重大な過失がなければ賠償責任を負わないため、近隣に延焼してしまった場合の自宅側損害に備える発想。

個人賠償責任(示談代行付き):自転車事故・ベランダからの物落下・水漏れ等、日常生活で他人に損害を与えたときの賠償。家族全員を対象にできるものが多い。

持ち出し家財:外出中の盗難・破損に備える拡張。

電気的・機械的事故:家電・設備の故障に対応する商品も(取扱会社により異なる)。

3) 保険金額・期間・自己負担の決め方

保険金額:建物は再調達価額ベースが原則。過小・過大はいずれも不利(保険金が不足/無駄に保険料が高い)。家財は世帯人数の目安表+大型家電・高額品で調整。

期間:長期契約の割引がある一方、近年は最長5年程度の商品が主流。見直しの柔軟性も考慮。

自己負担額(免責):1万〜数万円など。免責を上げると保険料は下がるが、小損害では支払対象外になるため生活実態に合わせて。

4) マンション/戸建の注意点

マンション:共用部(外壁・配管など)は管理組合の保険。自室の内装・給排水トラブルは自分の保険で備える。管理規約で推奨補償が定められることも。

戸建:屋根・外壁の風災や床上浸水のリスク評価が重要。太陽光・外構(カーポート等)を対象に含められるかも要確認。

5) 税制のメモ

地震保険料は所得税・住民税の控除対象(地震保険料控除)。年末調整や確定申告で控除証明書を提出。

シミュレーション(例)

例1:郊外の木造戸建(延床100㎡)

建物の再調達価額:2,800万円、家財:500万円

火災保険:再調達価額2,800万円に、風災・水濡れ・破損汚損を付帯

地震保険:火災保険金額の**50%(=1,400万円)**で設定

免責:1万円

想定シーン

台風で屋根損傷(見積80万円)→免責1万円差引で79万円支払対象

地震で半損認定→地震保険金額(1,400万円)の30%=420万円支払対象

例2:駅近マンション(専有70㎡/高層階)

建物(専有)の保険金額:1,500万円、家財:600万円

地震保険:建物750万円・家財300万円で設定(火災の50%)

特約:水濡れ・破損汚損・持ち出し家財・個人賠償(示談代行付き)

想定シーン

上階からの漏水で天井・壁クロス張替え(60万円)→水濡れ補償で対象

子どもの自転車事故で相手を怪我→個人賠償で対応(示談代行あり)

※実際の支払可否・金額は、各社の約款・認定基準・見積内容で異なります。見積時は同条件(補償範囲・金額・免責)で複数社比較がコツ。

火災保険(建物):火災のほか、落雷・破裂爆発・風災・水災・水漏れ・盗難・破損汚損などを、プランに応じてカバー。

補償額は**再調達価額(同等の家を建て直す費用)**で設定するのが一般的。

マンションは**専有部分(内装・設備)**を対象にし、共用部は管理組合の保険がカバーします。

地震保険(火災保険に付帯):地震・噴火・津波による建物・家財の損害を補償。保険金額は火災保険の一定割合(一般に30〜50%)の範囲で設定し、損害の区分(全損・大半損・半損・一部損)に応じて所定額が支払われます。

注意:地震が原因の火災は地震保険がないと原則支払われません。

家財保険:家具・家電・衣類・食器など持ち物を補償。戸建よりも高層マンションでニーズが高い傾向。世帯人数と持ち物の量で金額を決めます。

2) 生活・地域で決める特約の優先度

水災補償:河川・内水氾濫・高潮のリスクがある地域では優先。ハザードマップで要否を判断。

破損・汚損:子ども・ペット・来客が多い家庭では“うっかり壊した”系の小さな事故に効きます。

類焼損害特約:日本の「失火責任法」では重大な過失がなければ賠償責任を負わないため、近隣に延焼してしまった場合の自宅側損害に備える発想。

個人賠償責任(示談代行付き):自転車事故・ベランダからの物落下・水漏れ等、日常生活で他人に損害を与えたときの賠償。家族全員を対象にできるものが多い。

持ち出し家財:外出中の盗難・破損に備える拡張。

電気的・機械的事故:家電・設備の故障に対応する商品も(取扱会社により異なる)。

3) 保険金額・期間・自己負担の決め方

保険金額:建物は再調達価額ベースが原則。過小・過大はいずれも不利(保険金が不足/無駄に保険料が高い)。家財は世帯人数の目安表+大型家電・高額品で調整。

期間:長期契約の割引がある一方、近年は最長5年程度の商品が主流。見直しの柔軟性も考慮。

自己負担額(免責):1万〜数万円など。免責を上げると保険料は下がるが、小損害では支払対象外になるため生活実態に合わせて。

4) マンション/戸建の注意点

マンション:共用部(外壁・配管など)は管理組合の保険。自室の内装・給排水トラブルは自分の保険で備える。管理規約で推奨補償が定められることも。

戸建:屋根・外壁の風災や床上浸水のリスク評価が重要。太陽光・外構(カーポート等)を対象に含められるかも要確認。

5) 税制のメモ

地震保険料は所得税・住民税の控除対象(地震保険料控除)。年末調整や確定申告で控除証明書を提出。

シミュレーション(例)

例1:郊外の木造戸建(延床100㎡)

建物の再調達価額:2,800万円、家財:500万円

火災保険:再調達価額2,800万円に、風災・水濡れ・破損汚損を付帯

地震保険:火災保険金額の**50%(=1,400万円)**で設定

免責:1万円

想定シーン

台風で屋根損傷(見積80万円)→免責1万円差引で79万円支払対象

地震で半損認定→地震保険金額(1,400万円)の30%=420万円支払対象

例2:駅近マンション(専有70㎡/高層階)

建物(専有)の保険金額:1,500万円、家財:600万円

地震保険:建物750万円・家財300万円で設定(火災の50%)

特約:水濡れ・破損汚損・持ち出し家財・個人賠償(示談代行付き)

想定シーン

上階からの漏水で天井・壁クロス張替え(60万円)→水濡れ補償で対象

子どもの自転車事故で相手を怪我→個人賠償で対応(示談代行あり)

※実際の支払可否・金額は、各社の約款・認定基準・見積内容で異なります。見積時は同条件(補償範囲・金額・免責)で複数社比較がコツ。